国产MCU前三季业绩大PK,谁开始好起来了?

今年我国半导体市场相比去年有所回暖,A股半导体公司业绩持续向好。据研究机构不完全统计,截至10月31日,A股有218家半导体公司披露了2024年三季度业绩报告,有72.48%公司营收出现同比增长。归母净利润方面,有162家A股半导体公司实现盈利,其中有40家公司归母净利润出现同比增长100%。

本土MCU企业的表现整体也有向好迹象,芯世相统计了14家(不完全统计)本土上市MCU企业的今年前三季度财报情况,供大家参考。(本文不作为任何投资意见或建议)

01

哪些厂商在增长

哪些还有压力?

14家本土上市MCU企业前三季度业绩情况,来源:各公司财报、wind,芯片超人整理

前三季度,14家有11家营收同比增长,其中7家增长超20%,反映出市场向好的迹象。

前三季度无论是营收还是净利润规模,兆易创新都是第一,以56.5亿元的营收和8.32亿元的净利润远超其他厂商,营收同比增长28.56%,净利润同比增长91.87%,不愧是国产MCU龙头企业。

营收同比增长最多的是芯海科技,受益于市场回暖销售增长,同比增长81.2%。次高是普冉股份和峰岹科技,分别同比增长78.13%和53.72%。

普冉以Flash和EEPROM产品为主,普冉表示,MCU领域仍然处于产品线和市场拓展阶段,预计产品线和客户线的扩展能够支撑该业务的高增速。去年普冉堪称国产MCU“卷王”,靠极致低价实现营收117%的逆势猛增;峰岹科技前三季度各下游应用领域均有不同幅度增长,2024年上半年,公司白色家电、工业和汽车等新兴应用领域持续放量,销售额较上年同期增长86.27%。

前三季度净利润同比增长最多的是中微半导,大幅度由负转正,中微半导表示,伴随半导体市场行情逐步复苏,公司出货量大幅增加,库存水位降低,产品成本降低,产品价格基本稳定,毛利率回升等因素,营业利润和净利润由负转正;此外还有三家净利润增长超过100%,普冉、乐鑫、极海微分别达到321%,188%,127.65%。

总体来看,消费类电子对行业的推动作用较为显著。东方财富数据显示,消费电子板块94家上市公司中,上半年实现正向盈利的企业达到70家,占比高达80.45%;其中,净利润同比增长的企业有55家,表现出强劲的增长势头。

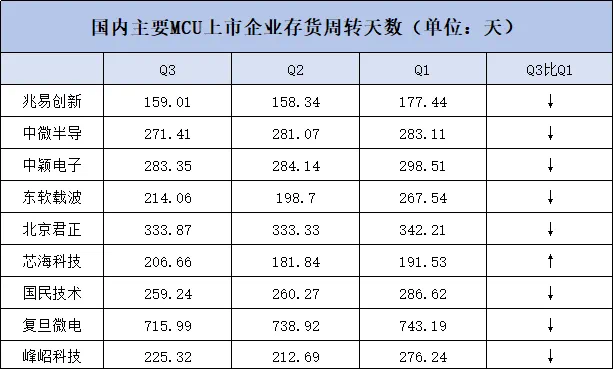

芯片库存方面,整体去库存比较顺利。前三季度,多家企业实现现金流增长,提及现金流增加的原因主要是销售收入增加,以及回款和降本增效等。

来源:半导体器件应用网,雪球网

兆易创新表示,经历2023年市场需求低迷和库存逐步去化后,2024年上半年消费、网通市场出现需求回暖,第三季度工业、存储与计算市场库存有效去化。

芯海科技对于“增收不增利”的解释与备货有关,其表示,公司经营活动产生的现金流量净流出额 12,245.39 万元,主要系本年度市场回暖销售增长,增加存货备货采购所致。本报告期芯海科技存货明显上升,存货同比增幅达40.86%。

少数企业库存水位还未恢复正常,比如中颖电子在三季报表示库存未降,采购多于销售,销售偏弱是主因。

据芯查查统计,上半年23家国内上市MCU企业中,在存货方面,有13家库存增加,10家库存下降。一些库存增加的企业,同时存在为应对市场需求而扩大备货的情况,比如芯海科技、普冉股份等。

此外,部分厂商凭借特殊应用和定位,在整体业绩或者部分业务上实现了可观增长。

Wi-Fi MCU厂商乐鑫,前三季度收入增长主要来自于智能家居与消费电子,预计今年该领域增速为30-35%。其余领域物联网渗透率进一步提升,公司在能源管理、工具设备、大健康等领域业务均呈现高增长。

电源管理和控制驱动芯片厂商晶丰明源,在2023年收购了凌鸥创芯38.87%股权后,补齐MCU产品线与公司AC/DC电源芯片产品形成组合方案,后者纳入合并报表开始贡献业绩。2024年上半年,该公司电机控制驱动芯片实现销售收入1.54亿元,较上年同期增长218.77%。

拥有存储器工艺优势的普冉股份,目前处于快速发展阶段,受益于IOT、可穿戴设备、手机、智能家居等消费电子的景气度回暖,公司主营产品市场需求提升,产品出货量同比实现较大幅度提升。

不过,这14家MCU企业的净利润总体也反映出一定的压力。从前三季度净利润同比增减来看,本土MCU企业仍然承压,有7家同比增长,7家同比下滑,其中仍有5家净利润亏损,净利润亏损的芯海、国芯、恒烁、晶丰明源,净利润同比为负增长。

02

内卷的MCU,业绩压力尚存

今年国产MCU厂商业绩普遍有好转,而去年前三季度,国内MCU行业整体业绩承压,多数企业营收和净利润同比下滑,不少净利润亏损,库存水平偏高。

喜忧参半的是,今年延续了去年的内卷,并在杀价方面达到极致,不少品牌的MCU低至白菜价的两三毛,市场竞争白热化。市场内卷严重,大家纷纷采取低价策略夺取市场份额,进而导致利润空间被压缩、跟不上销售额的增长。

正如前文提及的多家企业净利润亏损,中颖电子、复旦微电、国芯科技、钜泉科技等在近期的财报中均表达了竞争激烈带来的业绩压力,包括研发费用的增加,也是净利润下滑的主要原因之一。

中颖电子指出价格承压,今年上半年,受到市场竞争激烈影响,产品售价承压,毛利率下降至34.44%。

复旦微电表示毛利率受到价格下降影响。今年以来,公司各产品线所面对的存量市场竞争激烈,为巩固和拓展市场份额,公司调整了部分产品的销售价格,销售量有所提升。受产品销售价格下降和产品结构调整影响,公司的综合毛利率下降,营业收入同比小幅减少。同时,公司持续进行产品和技术迭代,并加强基于多元化供方的研发,使得研发费用同比有所增加。

国芯科技价格承压,亏损扩大,前三季度净利润同比下滑122.23%。虽然其营收呈现稳步增长的趋势,然而,由于研发投入的加大、市场竞争的加剧以及产品毛利率的波动,公司净利润出现持续亏损,且亏损额有所扩大。上半年,公司集成电路关键元器件及负极材料销售量均同比大幅增长,在价格承压的情况下公司营业收入仍然实现同比增长。

钜泉科技在财报中对于营收和净利润下滑的解释是,产品销售数量增长,但由于产品售价下降和产品结构变化,使得整体毛利率下降毛利额减少。前三季度研发投入同比增加12.81%,占营业收入的29.82%,环比增长5.57个百分点,费用增加等综合因素导致归母净利润下滑。

从平均售价来看,根据Yole,MCU的价格难以大涨,会逐渐趋于稳定甚至下滑。

Yole数据显示,过去几年,疫情导致MCU平均销售价格 (ASP) 大幅上涨,而在中国大陆出现了价格战,虽然有助于扭转ASP飙升的局面,但价格可能不会降至疫情前的水平。随着新兴供应商价格战、通货膨胀和产品替代的影响下,MCU的ASP会逐渐稳定,未来几年可能低至0.88美元,到2029年将在0.90美元左右波动。

具体的例子如峰岹科技,其产品在BLDC电机驱动控制专用芯片领域具有明显优势,近些年的营业收入高增速主要由销量驱动。2018-2022年公司两大主力产品电机主控MCU、驱动芯片HVIC的销量CAGR分别为:57.2%、12.1%。不过,两者ASP近年来呈现逐年走低的态势,其中电机主控MCU的ASP从2018年的3.69元/颗,降至2022年的3.22元/颗,驱动芯片HVIC的ASP从2018年的0.53元/颗降至2022年的0.45元/颗,可见公司产品组合价值量在变低。

来源:峰岹科技2023年年报

从毛利率方面来看,前三季度,14家本土MCU厂商的毛利率总体有所提升,但可能很难追上2021-2022年的高水位毛利率了。

兆易创新2023年MCU营收13.17亿元,同比2022年的28.29亿元大幅下降了53.46%,其2021年-2023年MCU毛利率呈大幅下降趋势,从2021年的66.36%,大幅下降到了2023年的43.1%;国民技术的芯片类产品营收从2021年的5.89亿元,下降到2023年的4.17亿元,芯片类产品毛利率从2021年的59.36%,大幅下降到了2023年的28.21%;中颖电子今年前三季度毛利率同比下滑2.25%,为33.82%。

经营活动现金流方面,前三季度多数厂商都在1亿元-2亿元,少数前三季现金流为负,如芯海科技、普冉股份、恒烁股份,芯海的解释是“本年度市场回暖销售增长,增加存货备货采购”,有的由负转正,如国芯科技,收到的货款同比大幅增长。大家手上的现金都不太多,除了现金流高达18.56亿元的兆易创新,可以说是碾压了。

03

MCU现货市场,好转了吗?

在MCU行业,国产厂商受益于消费类电子需求复苏,业绩增长明显,海外厂商则不同,受到欧洲等市场影响,业绩表现多处于下滑阶段。

在芯片现货市场上,国产MCU目前在中低端领域全面替代海外品牌,不过整体仍然受制于价格内卷和激烈的竞争,加之整体芯片需求的回暖势头尚显微弱,产品售价长时间承压,单价从几元打到几毛、几分钱,更多是以价换量,薄利多销。

国内某头部电子元器件授权分销商近期也表示“增收不增利”,其在半年报中表示,2024年上半年,电子元器件行业持续一年多的库存去化进入尾声,供需结构在经历过去几年的严重失衡后慢慢趋于平衡,各类电子元器件的价格总体趋稳,但受限于需求端没有明显改善(部分应用领域的需求有所回暖),行业景气度处于从底部区域缓慢回升的阶段。

对于现货市场来说,增长就没有上游芯片原厂那么显著了,也无法从自身业务中普遍看到好转,未来仍需关注需求端如何得到进一步改善。

相关文章

- 2024-12-15国产MCU前三季业绩大PK,谁开始好起来了?